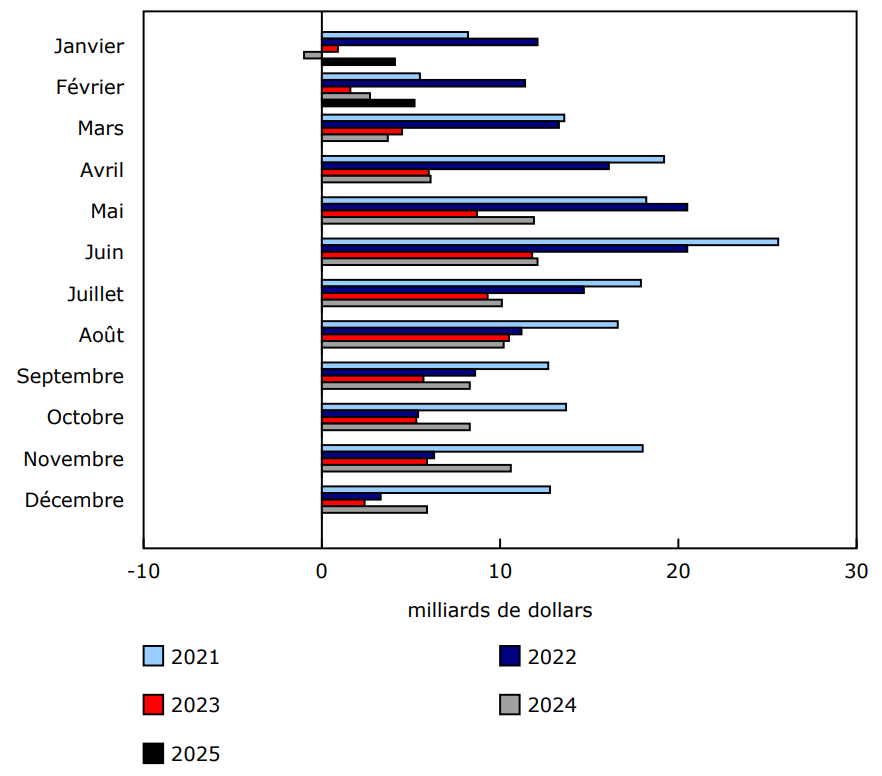

Emprunts des ménages

En février, le total des passifs de crédit des ménages a augmenté de 0,3 % (+10,1 milliards de dollars) pour s'élever à 3 053,0 milliards de dollars. Il s'agit d'une accélération de la croissance d'une année à l'autre par rapport à janvier (+4,1 % en février; +3,3 % en janvier). Les dettes immobilières garanties, composées à la fois de dettes hypothécaires et de marges de crédit hypothécaire, se sont accrues de 0,4 % (+9,5 milliards de dollars) en février. La dette hypothécaire des ménages a progressé de 0,4 % (+9,1 milliards de dollars), après avoir augmenté 9,0 milliards de dollars au cours du mois précédent. En février, le taux directeur a été maintenu à 3,00 %.

Graphique 1 : Variation d'un mois à l'autre des prêts hypothécaires des ménages

Description - Graphique 1

Tableau de données : Variation d'un mois à l'autre des prêts hypothécaires des ménages

.. indisponible pour une période de référence précise

Note : Ces données ne sont pas désaisonnalisées.

Source : Tableau 36-10-0639-01.

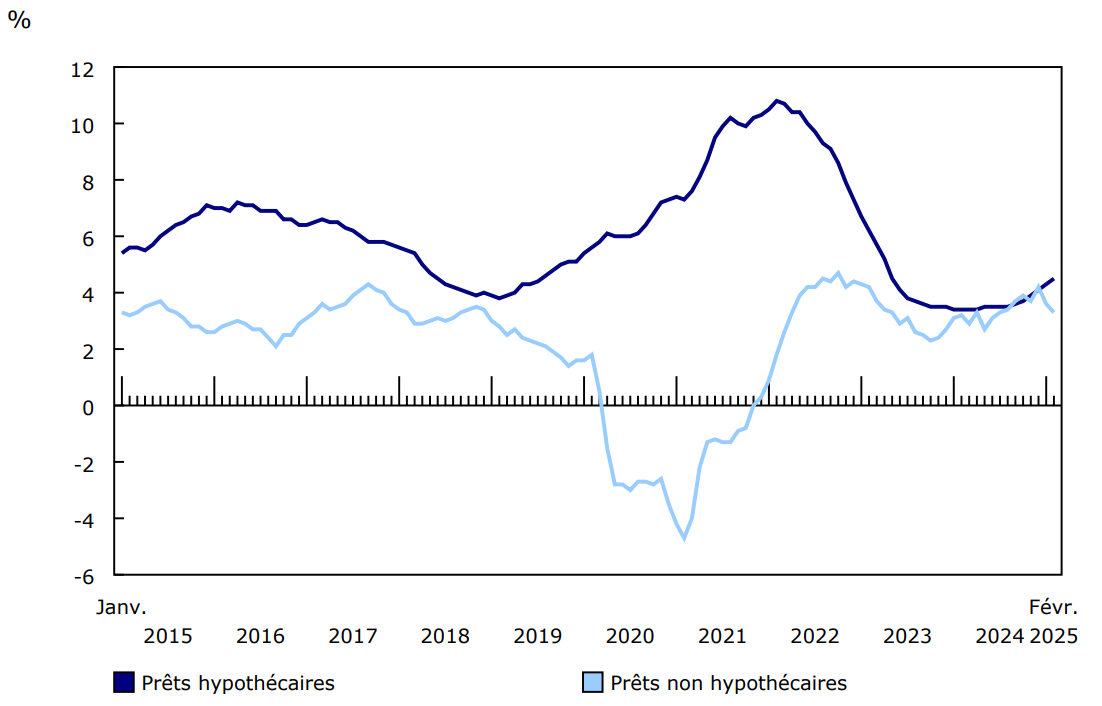

Graphique 2 : Croissance d'une année à l'autre des prêts hypothécaires et non hypothécaires contractés par les ménages

Description - Graphique 2

Tableau de données : Croissance d'une année à l'autre des prêts hypothécaires et non hypothécaires contractés par les ménages

Note : Ces données ne sont pas désaisonnalisées.

Source : Tableau 36-10-0639-01.

La dette non hypothécaire a affiché une légère hausse de 0,1 % (1,0 milliard de dollars) en février, après avoir fléchi de 0,1 % en janvier. Les soldes des marges de crédit hypothécaire ont augmenté de 0,3 % (+0,5 milliard de dollars) et les dettes liées aux cartes de crédit contractées auprès des banques à charte ont progressé de 0,3 % (+0,3 milliard de dollars) en février, affichant des taux de croissance semblables à ceux enregistrés en janvier. Les catégories de prêts non hypothécaires restantes ont affiché une légère augmentation de 0,1 % en février.

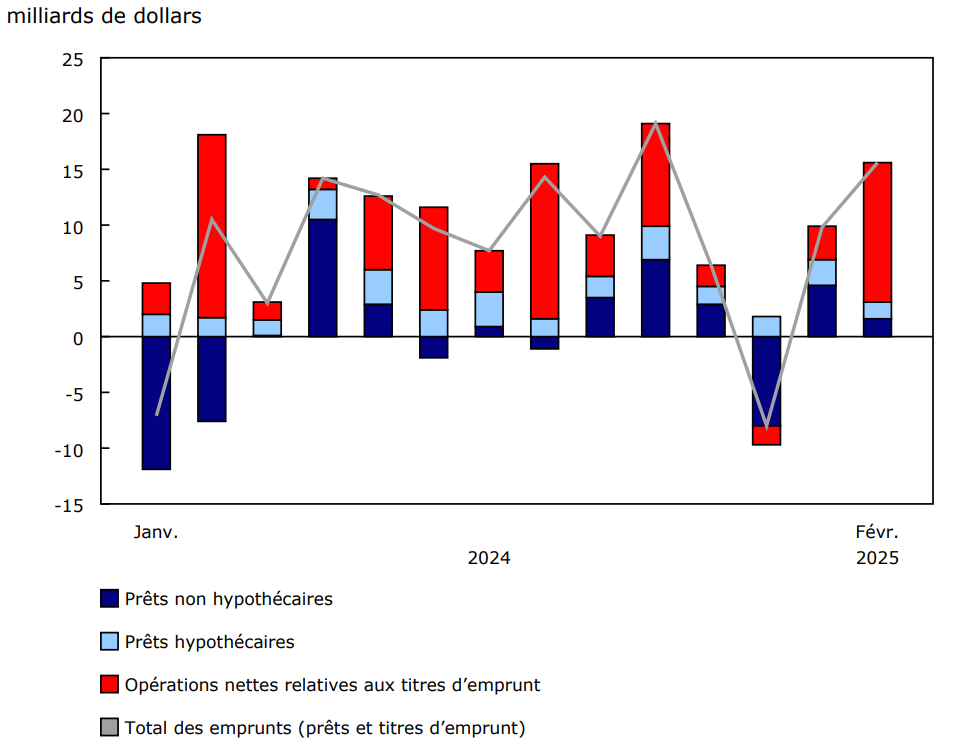

Emprunts des sociétés privées non financières

Les passifs de crédit totaux des sociétés privées non financières ont augmenté de 0,6 % (+14,2 milliards de dollars) pour se chiffrer à 2 244,8 milliards de dollars en février, enregistrant un taux de croissance plus prononcé qu'en janvier. Les prêts non hypothécaires contractés auprès des banques à charte ont affiché une légère hausse de 0,2 % (+1,5 milliard de dollars) en février, après avoir augmenté de 1,0 % le mois précédent. Les prêts non hypothécaires des prêteurs gouvernementaux ont légèrement diminué en février, reculant de 0,1 %, tandis que les soldes des titres de créance ont progressé 1,3 % (+11,1 milliards de dollars).

Graphique 3 : Emprunts des sociétés privées non financières

Description - Graphique 3

Tableau de données : Emprunts des sociétés privées non financières

Notes : Les emprunts sont définis comme la différence d'un mois à l'autre entre les encours des passifs de prêts auxquels s'additionnent les opérations nettes relatives aux titres d'emprunt. Ces données ne sont pas désaisonnalisées.

Sources : Tableaux 36-10-0640-01 et 36-10-0670-01.

Les emprunts globaux des sociétés privées non financières, composés de la variation du niveau du solde des prêts non désaisonnalisés et des opérations nettes relatives aux titres d'emprunt, se sont chiffrés à 15,6 milliards de dollars en février, dépassant le montant enregistré en janvier (9,8 milliards de dollars).

Note aux lecteurs

À moins d'avis contraire, les données figurant dans le présent communiqué sont désaisonnalisées.

Les variations en pourcentage annualisées fournies dans le présent communiqué sont calculées en utilisant la valeur désaisonnalisée d'un élément de dette donné et en appliquant la formule suivante : (((dettem/dettem-1)12-1) * 100) où « m » correspond au mois de référence.

Incidence des acquisitions

En janvier 2025, une importante acquisition faisant intervenir deux entités de différents secteurs de prêt a eu lieu. Cette opération s'est traduite par d'importantes fluctuations entre les agrégats bancaires et non bancaires en janvier 2025, reflétant le changement de propriété économique des actifs de prêts non hypothécaires et hypothécaires. Par conséquent, les prêts aux ménages consentis par les banques à charte ont affiché une forte croissance, laquelle a été en grande partie contrebalancée par une baisse des emprunts des ménages contractés auprès des sociétés de fiducie et des sociétés de prêts, les actifs de prêts ayant été transférés d'un secteur à l'autre. La combinaison des agrégats bancaires et non bancaires fournit une mesure de l'augmentation globale de l'endettement des ménages. Les acquisitions de ce genre sont courantes, même si elles ne sont pas nécessairement de si grande envergure, et il peut s'agir de l'acquisition d'une entité entière par une autre ou de l'acquisition d'une partie du portefeuille de prêts d'une entité par une autre.

Révisions

La présente diffusion des agrégats mensuels du crédit pour le mois de février 2025 comprend les estimations révisées de janvier 2024 à janvier 2025. Celles-ci intègrent des données nouvelles, des données révisées ainsi que des données mises à jour selon les tendances saisonnières.

Aperçu des agrégats mensuels du crédit

Les agrégats mensuels du crédit permettent de ventiler une partie des comptes du bilan national (CBN) trimestriels selon le mois. Ils fournissent des renseignements détaillés sur les prêts aux ménages et aux sociétés non financières, autrement dit, le stock des passifs en cours de ces secteurs du point de vue du débiteur, pour divers instruments de crédit, dont les prêts hypothécaires, les prêts non hypothécaires et les titres de créance et de capitaux propres. Ces agrégats englobent tous les secteurs de prêt, y compris les banques à charte, les institutions de dépôt non bancaires, les autres sociétés financières, les administrations publiques et les autres prêteurs. Les estimations sont présentées comme étant comptabilisées au Canada pour saisir les activités réalisées au Canada auprès de prêteurs nationaux ou non résidents. De plus, les montants sont déclarés sur une base de fin de période (c'est-à-dire la valeur du stock d'un actif le dernier jour du mois). Le troisième mois de chaque trimestre est étalonné à la diffusion trimestrielle correspondante des CBN.

Les emprunts du secteur des ménages sont répartis en financement sous forme de prêts non hypothécaires, c'est-à-dire des fonds principalement destinés à la consommation, et sous forme de prêts hypothécaires, c'est-à-dire des dettes contractées pour financer l'achat d'une propriété, qu'elle soit résidentielle ou non. Les emprunts du secteur des ménages sous forme de dettes hypothécaires et de marges de crédit hypothécaire sont désignés comme étant des dettes immobilières garanties et présentent une autre délimitation des passifs des ménages associés aux propriétés résidentielles et non résidentielles.

Comme pour le secteur des ménages, les emprunts des sociétés non financières sont répartis entre les prêts non hypothécaires et les prêts hypothécaires. Toutefois, les passifs de crédit globaux des sociétés non financières comprennent également leurs emprunts sous forme de titres d'emprunt dont la durée à l'échéance est à court et à long terme.

Les CBN sont composés des bilans de tous les secteurs et sous-secteurs de l'économie. Les principaux secteurs sont les ménages, les institutions sans but lucratif au service des ménages, les sociétés financières, les sociétés non financières, les administrations publiques et les non-résidents. Les CBN englobent tous les actifs non financiers nationaux et toutes les créances d'actifs et de passifs financiers non réglées de tous les secteurs, et ils présentent de la même manière les stocks à la fin de chaque trimestre.

Les estimations sont accessibles sur une base désaisonnalisée afin d'améliorer l'interprétabilité des variations de la dette d'une période à l'autre. Pour obtenir des renseignements sur la désaisonnalisation, veuillez consulter le document intitulé « Données désaisonnalisées – Foire aux questions ».

Pour en apprendre davantage sur les concepts, les méthodologies et les classifications utilisés pour compiler ces estimations mensuelles, veuillez consulter le document intitulé « Guide pour les agrégats mensuels du crédit ».

Mise à jour

La présente diffusion comprend également une mise à jour des indicateurs des ressources naturelles provinciaux et territoriaux. Voir le tableau 36-10-0624-01.

Référence

Tableaux de données : Accès aux tableaux les plus récents.

- Note : certains tableaux de données peuvent être mieux visualisés sur un ordinateur de bureau.

Définitions, source de données et méthodes : numéros d'enquête 1804, 1806 et 5334.

Communiqué précédent : Agrégats mensuels du crédit, janvier 2025.

Prochaine diffusion : le 20 mai 2025.

Coordonnées des personnes-ressources

Pour obtenir plus de renseignements ou pour en savoir davantage sur les concepts, les méthodes et la qualité des données, communiquez avec nous au 514-283-8300 ou composez sans frais le 1-800-263-1136 (infostats@statcan.gc.ca), ou communiquez avec les Relations avec les médias (statcan.mediahotline-ligneinfomedias.statcan@statcan.gc.ca).